Brexit, jak kształtuje się przyszłość sektora automotive w Wielkiej Brytanii?

Od 1 lutego Wielka Brytania znajduje się poza Unią Europejską, po 47 latach przynależności do wspólnoty. Chociaż negocjacje konieczne do osiągnięcia tego celu były trudne, z trzema przesunięciami, możemy spodziewać się, że przyszłe negocjacje w sprawie umowy handlowej między obiema stronami będą jeszcze trudniejsze.

Oryginalny tekst w języku angielskim można znaleźć tutaj.

Jaki jest stan brytyjskiej gospodarki?

W 2019 roku, MFW (Międzynarodowy Fundusz Walutowy) szacuje, że wzrost realnego PKB w Wielkiej Brytanii wyniósłby 1,2%, nieznacznie poniżej średniej w Unii Europejskiej (1,5%). Prognozy na 2020 r. nieznacznie się poprawiają - wzrost o 1,4% w Wielkiej Brytanii i 1,6% w Unii Europejskiej.

Od czasu referendum w sprawie wyjścia kontekst gospodarczy Wielkiej Brytanii stał się coraz bardziej szkodliwy. Rzeczywiście, mimo, że globalne spowolnienie i chińsko-amerykańska wojna handlowa znacząco wpłynęły na wszystkie gospodarki na świecie, niepewność związana z Brexitem (tryb wyjścia, ryzyko twardego Brexitu, cła importowe i eksportowe, ograniczenie imigracji, zakłócenie łańcucha dostaw …) dodało niepotrzebnego obciążenia barkom brytyjskiej gospodarki. Największe obawy dotyczyły sektora produkcyjnego, takiego jak sektor motoryzacyjny. Ten negatywny kontekst powoduje między innymi gwałtowny spadek inwestycji w sektorze produkcyjnym w Wielkiej Brytanii (zob. Wykres 1).

Jeśli chodzi o stosunki handlowe, głównym partnerem Wielkiej Brytanii jest Unia Europejska, która w 2018 r. wyeksportowała tam 46% swoich towarów. Niemcy samodzielnie odpowiadają za około 10% eksportu w Wielkiej Brytanii . Dla porównania, i aby dodatkowo podkreślić znaczenie UE dla Wielkiej Brytanii, Stany Zjednoczone stanowią „tylko” 13% całkowitego eksportu Wielkiej Brytanii. Brytyjski eksport to głównie maszyny i urządzenia mechaniczne, pojazdy i części, kamienie szlachetne lub półszlachetne, metale szlachetne, minerały, farmaceutyki oraz maszyny i urządzenia elektryczne (wszystkie te sektory odpowiadają za 57% ich eksportu towarów).

Co zmieni się podczas okresu przejściowego po Brexicie?

W rzeczywistości prawie nic. W tym jedenastomiesięcznym okresie obie strony wynegocjują warunki, które będą regulować ich stosunki od 1 stycznia 2021 r. W tym czasie obywatele Europy i Wielkiej Brytanii będą mogli swobodnie przemieszczać się po krajach Unii i to samo będzie dotyczyć towarów. W rzeczywistości Zjednoczone Królestwo nadal będzie stanowić część jednolitego rynku, będzie nadal uczestniczyć w budżecie i będzie miało do niego zastosowanie prawodawstwo europejskie, chociaż nie ma już żadnej reprezentacji politycznej w oficjalnych instytucjach UE. Te 11 miesięcy to wciąż okres niepewności dla brytyjskich i zagranicznych firm. Ponadto, ponieważ Zjednoczone Królestwo opuszcza blok, który posiada ponad 600 umów międzynarodowych, Brytyjczycy będą musieli renegocjować te traktaty z byłymi partnerami.

Jeśli chodzi o umowę handlową z UE, istnieje szeroki zakres możliwości ograniczony dwoma ekstremami. Ekstremalnym zjawiskiem byłby twardy Brexit (żadna umowa handlowa nie została zawarta do 31 grudnia 2020 r.) lub Wielka Brytania w ogóle nie dostosowuje się do europejskich wymogów regulacyjnych i prawnych (mniej więcej równoważnych z „Hard Brexit”). Drugim ekstremem byłoby to, że całkowicie do siebie pasują. Między tymi przeciwnościami stoi nieskończony horyzont możliwości wyboru, czy zachować zgodność z UE, czy nie, w zależności od zainteresowanych sektorów. Jednak najbardziej prawdopodobnym scenariuszem byłby trend nieprzestrzegania przepisów, jak ogłosił w styczniu 2020 r. kanclerz skarbu Sajid Javid. W rzeczywistości rozbieżność w stosunku do przepisów europejskich pozwoliłaby im być bardziej niezależnymi pod względem polityki handlowej i mieć więcej miejsca na negocjowanie umów handlowych z innymi krajami (głównie Stanami Zjednoczonymi, ich priorytetem). Jest bezpiecznym zakładem to, że jeśli umowa handlowa zostanie zawarta z USA, konieczne będzie poświęcenie umowy handlowej z UE, ograniczając dostęp do rynku europejskiego. Rzeczywiście, drugą stroną medalu jest to, że im bardziej Wielka Brytania odejdzie od europejskich wymogów regulacyjnych i ustawodawczych, tym większe są szanse stawienia czoła cłom eksportowym do UE. Ponadto, chociaż zawarcie umowy handlowej z USA, ich drugim rynkiem eksportowym, jest priorytetem, nie będzie łatwe samo w sobie (i można to zrobić dopiero po 31 grudnia 2020 r.). W rzeczywistości, pomimo woli władz brytyjskich, aby szybko to zakończyć, nie należy zapominać, że USA są dość nieprzewidywalne i że niedawno zagroziły Wielkiej Brytanii, że ponownie nałożą cła na eksport brytyjskich samochodów ze względu na potencjalny podatek cyfrowy.

Koncentracja na sektorze motoryzacyjnym

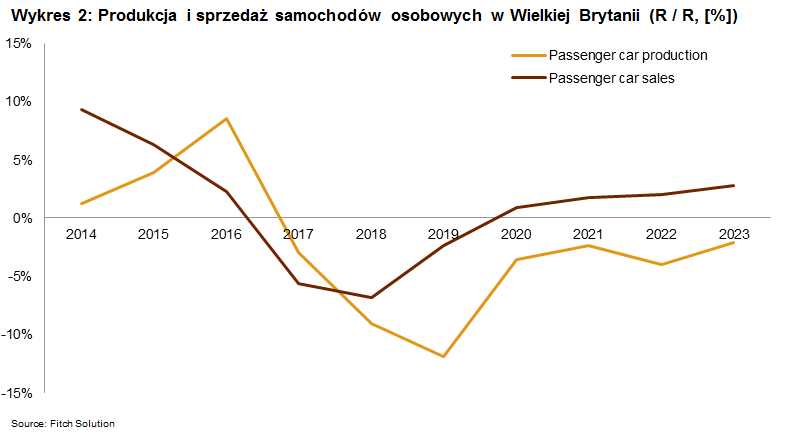

Wielka Brytania jest silnie uzależniona od europejskiego rynku samochodowego. W rzeczywistości 55% samochodów wyprodukowanych w Wielkiej Brytanii jest sprzedawanych w UE (w porównaniu do 19% sprzedawanych w Stanów Zjednoczonych). W Wielkiej Brytanii produkcja i sprzedaż spadały w ciągu ostatnich trzech lat. Fitch Solutions (wcześniej znany jako BMI) prognozuje, że sprzedaż i produkcja samochodów osobowych w Wielkiej Brytanii spadły odpowiednio o 2,4% i 11,9% w 2019 r. ze względu na słabsze wydatki gospodarstw domowych, niższe inwestycje w sektorze produkcyjnym i stonowany wzrost brytyjskiej gospodarki.

Patrząc w przyszłość, na przemyśle ciąży kilka zagrożeń, w tym twardy Brexit bez umowy handlowej (Hard Brexit). Tylko umowa handlowa z pełną zgodnością z normami europejskimi mogłaby uniknąć zakłóceń w handlu i łańcuchu dostaw. W przeciwnym razie każda różnica powinna zwiększyć koszty dla producentów motoryzacyjnych na eksport do Wielkiej Brytanii (cła, testy zgodności, relokacja łańcucha dostaw…), a także dla samochodów wyprodukowanych w Wielkiej Brytanii w celu sprzedaży w Unii Europejskiej. W 2020 r. Fitch Solutions spodziewa się dalszego spadku produkcji samochodów osobowych o 3,6% w związku ze spadającym tempem inwestycji w tym kraju, ponieważ producenci samochodów wstrzymują się od nieistotnych nakładów inwestycyjnych, dopóki stosunki handlowe Wielkiej Brytanii z UE nie będą bardziej przejrzyste po 2020 r. Sprzedaż samochodów osobowych powinna stać się dodatnia, ale pozostać słaba (0,9%, głównie ze względu na poziom osiągnięty w 2019 r., najniższy poziom od 2013 r.), podczas gdy rozwój produkcji samochodów osobowych powinien pozostać ujemny do 2023 r.

Biorąc pod uwagę zależność brytyjskiego sektora motoryzacyjnego od popytu z UE, importowanych do UE komponentów i siły roboczej, według Fitch, Brexit „na krawędzi” byłby poważnie szkodliwy dla przemysłu w krótkim okresie i do pięciu lat. Rząd Wielkiej Brytanii może ostatecznie skierować przemysł na inne rynki eksportowe i zwiększyć lokalny udział, ale spadek eksportu do UE byłby dużą dziurą do wypełnienia. Z drugiej strony, biorąc pod uwagę złożony i bardzo zintegrowany łańcuch dostaw w krajach europejskich, Hard Brexit powinien mieć wpływ na UE. Rzeczywiście, 7 z 10 największych brytyjskich dostawców pochodzi z Unii Europejskiej[1] (i razem stanowią 72% brytyjskiego importu samochodowego). Oczekuje się również, że Europa Środkowa zostanie dotknięta bezpośrednio (Polska jest 9. dostawcą Wielkiej Brytanii, Republika Czeska jest 11.) oraz pośrednio, ponieważ są one bardzo zależne od Niemiec. Mogliśmy to zaobserwować podczas spowolnienia produkcji, które rozpoczęło się w połowie 2018 r. i dotknęło Słowację oraz Czechy w pierwszym semestrze 2019 r.

Kolejnym zagrożeniem dla brytyjskiego przemysłu motoryzacyjnego jest potencjalna umowa handlowa, która mogłaby zostać podpisana z USA po 2020 r. Rzeczywiście, gdyby aktualne 10% cła na import amerykańskich samochodów zostały zniesione, rynek brytyjski mógłby potencjalnie zostać zalany samochodami amerykańskimi, takimi jak odnoszące sukcesy SUVy. Te modele zdobywają udziały w rynku w Europie, zmniejszając popyt na samochody produkowane lokalnie. Ponadto, jak wspomniano powyżej, każda umowa handlowa z innymi krajami na różnych standardach może prowadzić do ograniczonego dostępu do UE dla samochodów wyprodukowanych w Wielkiej Brytanii. Wreszcie, z powodu umowy o wolnym handlu między Japonią a UE, cła między UE a Japonią zostały zniesione na eksport samochodów. Jeśli (brak) umowy między Wielką Brytanią a UE doprowadzi do wprowadzenia ceł eksportowych, bezpiecznym jest zakład, że japońskie firmy repatriują swoją produkcję, aby mogły łatwiej eksportować do UE (paradoksalnie pomimo dystansu).

Wnioski

Obserwując początki negocjacji między Wielką Brytanią a UE możemy stwierdzić, że ryzyka związane z Brexitem są realne. Zgodnie z zawartą umową handlową miałby on niewielkie lub bardzo znaczące konsekwencje dla całego brytyjskiego przemysłu motoryzacyjnego, co miałoby konsekwencje dla całego europejskiego przemysłu motoryzacyjnego. Nie można zapomnieć nawet o możliwości twardego Brexitu, ponieważ ryzyko to jest realne, a może nawet niedoszacowane. Tymczasem niepewność nadal wywiera druzgocący wpływ na brytyjską gospodarkę. I jak przyznał Sajid David, będą zwycięzcy i przegrani.

Analyst: Matthieu Depreter – m.depreter@credendo.com

[1] Niemcy, Belgia, Hiszpania, Francja, Holandia, Włochy i Polska (w 2018 r. Pod względem wartości) według UN COM Trade

1 Germany, Belgium, Spain, France, the Netherlands, Italy and Poland (in 2018, in value) according to UN Comtrade