Argentina: Intrappolata in un circolo vizioso di cui non si intravede la fine

- Per il Presidente Fernández il primo anno in carica, caratterizzato da una profonda recessione e livelli più elevati di povertà mentre infuria la pandemia da covid-19, è stato molto complesso.

- La ristrutturazione del debito commerciale del governo ha fatto guadagnare un po’ di tempo, ma lo stock di debito pubblico rimane insostenibile nel lungo termine.

- La probabilità che si vada verso una svalutazione per arginare la discesa del peso e delle riserve valutarie cresce sempre più.

- Colloqui incerti con il FMI potrebbero avere come conseguenza un accordo poco incisivo che non elimina le debolezze strutturali ed erode la fiducia degli investitori.

Lo shock da covid-19 rende estremamente complicato per il governo formulare indirizzi politici

La situazione politica dell’Argentina resta segnata dall’incertezza. Quando Alberto Fernández si è insediato come Presidente nel dicembre del 2019, ha riportato i partiti Peronisti al potere nel mezzo di una recessione economica. Poi è arrivato come un fulmine a ciel sereno il Covid-19, che rapidamente è salito al primo posto tra le priorità del governo. Da marzo è in atto uno dei lockdown più lunghi e restrittivi al mondo. Le misure di contenimento sono state gradualmente alleggerite, sebbene il numero giornaliero di nuovi contagi alla fine di settembre fosse in aumento. Quest’anno l’economia è sprofondata ulteriormente e l’Argentina è andata in default per la nona volta sul debito commerciale sovrano prima che gli obbligazionisti privati arrivassero ad un accordo su una ampia ristrutturazione del debito pubblico e fossero introdotti controlli aggiuntivi sul capitale. La prossima sfida sull’agenda governativa nei prossimi mesi sarà la rinegoziazione del debito FMI da USD 44,9 miliardi. La crisi da covid-19 ha reso ancora più complicato formulare indirizzi politici, anche solo rispetto a un anno fa, soprattutto considerando che la popolarità del Presidente Fernández sta calando rapidamente a causa delle misure prolungate di lockdown. In vista delle elezioni di medio termine in ottobre 2021, potrebbe perdere la sua influenza sulla coalizione di governo, a vantaggio della Vicepresidente Cristina Fernández de Kirchner, che è piuttosto contraria a cercare un accordo con il FMI, e la coalizione Peronista potrebbe perdere l’appoggio popolare. La recessione potrebbe favorire il ritorno a politiche non ortodosse e populiste, tra cui un forte interventismo statale ed estesi controlli valutari, cosa che potrebbe mettere a repentaglio i colloqui con il FMI in quanto condizioni quali la riduzione del disavanzo di bilancio attraverso un taglio delle spese e riforme del sistema pensionistico sono impossibili da accettare per un governo che si trova ad affrontare la minaccia di disordini sociali. In prospettiva, la crisi economica e sanitaria, le crescenti proteste sociali, gli scioperi e le interruzioni delle attività in un contesto di elevata disoccupazione e povertà, e politiche macroeconomiche potenzialmente populiste minacciano di avere un grave impatto sulla fragile ripresa economica nel 2021 e oltre.

L’Argentina si trova intrappolata in un circolo vizioso di cui non si intravede la fine

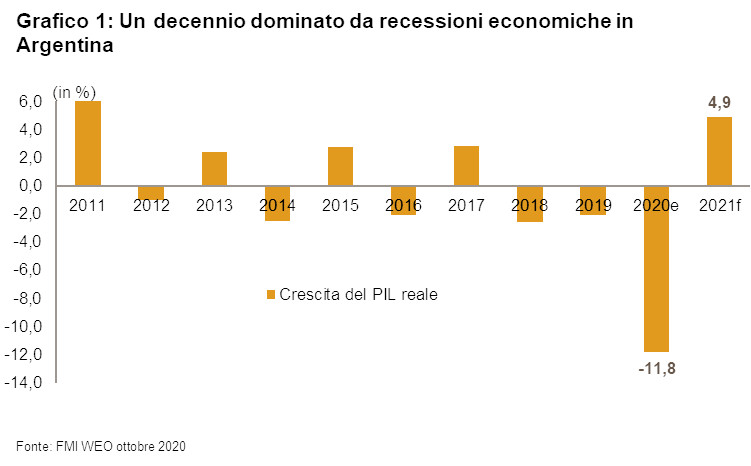

Lo shock da covid-19 ha gravemente colpito la debole economia argentina, che non ha riserve, esacerbando la situazione economica e finanziaria estremamente precaria del paese. Prima dell’elezione di Fernández, il paese aveva appena affrontato un’altra profonda crisi valutaria e deflussi massicci di capitale nell’agosto 2019, in aggiunta all’iperinflazione, che hanno innescato la reintroduzione di controlli valutari, indotto la Banca Centrale ad aumentare i tassi di interesse a livelli stellari e ha mantenuto l’economia argentina in recessione, facendo colare a picco la fiducia degli investitori. In questo contesto, il neoeletto Presidente Fernández ha sospeso il programma FMI dopo che la maggior parte degli esborsi (77% del bailout) era già stata erogata. La pandemia da covid-19 ha reso necessario introdurre misure di contenimento severe e ha fatto sprofondare la domanda globale, portando ad un crollo delle attività domestiche da marzo. Quest’anno la recessione, che è già in atto dal 2018, si aggraverà ulteriormente arrivando a -12% circa prima di vedere una potenziale ripresa al 4,9% nel 2021. Il potenziale di crescita dell’Argentina, estremamente indebolita dopo anni di stagnazione, è molto preoccupante, in quanto la condizione necessaria per ottenere un miglioramento duraturo di fondamentali macroeconomici deboli passa attraverso una crescita economica sostenuta e politiche economiche efficaci.

Ancora un default del debito sovrano e una ristrutturazione del debito

Date le cattive condizioni delle finanze pubbliche argentine, il maggio scorso è stato impossibile evitare il default del debito sovrano commerciale – esacerbato dal crollo del peso, visto che più di due terzi del debito pubblico è denominato in valuta estera. Alla fine di agosto il governo ha incassato l’approvazione degli obbligazionisti privati a ristrutturare il 99% del debito commerciale pari a USD 65 miliardi, attraverso una proroga delle scadenze e tassi di interesse agevolati. Questo obiettivo intermedio positivo potrebbe allentare le pressioni esterne sulla liquidità. Tuttavia, lo stock di debito pubblico è rimasto invariato e quest’anno è previsto crescere al di sopra del 95% del PIL. Nel lungo termine, senza un programma di stabilizzazione credibile ed efficace, un consolidamento fiscale e un andamento economico sostenuto, resta insostenibile. Si prevede che le misure fiscali legate al covid-19 (pari al 6% circa del PIL) e il calo dei ricavi quest’anno faranno aumentare notevolmente il disavanzo all’11,4% del PIL. Il documento programmatico di bilancio per il 2021 prevede una diminuzione del deficit, grazie in particolare alle minori prestazioni previdenziali da covid-19, ma tale previsione potrebbe dover essere rivista al ribasso nel caso in cui la ripresa dovesse rivelarsi più debole e la crisi da covid-19 più prolungata.

Nei prossimi mesi l’espansione monetaria potrebbe rimanere lo strumento principale utilizzato dalla Banca Centrale per finanziare il disavanzo di bilancio (insieme all’emissione di debito denominato in peso), non solo a causa di adeguamenti di bilancio impopolari ma anche perché l’accesso ai mercati finanziari è ancora precluso. Queste politiche monetarie e fiscali insostenibili continueranno a erodere la fiducia dei consumatori e delle imprese mantenendo il peso basso – cosa che farà salire l’onere del debito pubblico – e l’inflazione a livelli altissimi.

Si profila all’orizzonte una forte svalutazione del peso

Dalla crisi valutaria dell’agosto 2019 il peso ha subìto una costante pressione svalutativa nonostante la reintroduzione di controlli valutari più restrittivi. Nei primi dieci mesi del 2020 il peso ha ceduto un ulteriore 30% rispetto al dollaro USA, con il quale è in regime di fluttuazione amministrata, il cosiddetto crawling peg.

Per quanto impopolare, una prossima forte svalutazione appare sempre più inevitabile. Permetterebbe di ridurre l’enorme divario tra il tasso di cambio ufficiale e quello parallelo e di ristabilire un po’ di fiducia in una valuta che nessuno vuole più. I controlli valutari più severi volti ad arginare il calo delle riserve valutarie (utilizzate per stabilizzare il peso) nonché il tracollo del peso continuano a limitare l’acquisto di valuta forte e ad ostacolare i flussi di pagamenti transfrontalieri. È improbabile che vengano revocati l’anno prossimo fino a che non si manifesteranno prospettive migliori per il peso e le riserve. Perciò l’accesso alle valute estere (ufficiali) potrebbe restare difficile e incerto, con conseguente ulteriore erosione della fiducia di investitori e imprese.

Fuorviante miglioramento del saldo di parte corrente

L’altro evento apparentemente positivo, oltre alla ristrutturazione del debito sovrano nei confronti dei creditori commerciali, sembra essere il miglioramento del saldo di parte corrente. Entrambe però riflettono degli sviluppi negativi. Quest’anno, infatti, il disavanzo delle partite correnti potrebbe trasformarsi in un avanzo (da -0,9% a 0,7% del PIL) e salire all’1.2% nel 2021 grazie ad una contrazione più marcata delle importazioni rispetto alle esportazioni, quale conseguenza della debolezza della domanda interna soffocata dalle severe misure di contenimento, il peso debole e la politica di sostituzione delle importazioni. Questa previsione è comunque incerta in quanto dipenderà dall’evolversi delle esportazioni in una economia globale più incerta, dalla lenta ripresa del turismo e dal rimbalzo della domanda da parte dei principali mercati di sbocco del paese, quali Brasile e Cina. Tuttavia, dato che l’agribusiness incide per più del 45% sul totale delle esportazioni, il paese sarà esposto alle fluttuazioni dei prezzi delle soft commodities e alla crescente intensità e frequenza di alluvioni e siccità. Queste vulnerabilità, inclusa la mancanza di diversificazione dell’export, costituiscono un significativo limite alla capacità di generare le entrate necessarie per ripagare l’elevato debito con l’estero. I programmi governativi volti ad aumentare la diversificazione potrebbero essere sabotati dalle persistenti incertezze in termini di politica economica e contesto imprenditoriale in una situazione economica difficile.

Esito incerto dei colloqui in atto con il FMI

Un nuovo programma FMI è essenziale per la liquidità dell’Argentina e affinché il governo possa presentare un piano economico pluriennale completo per ridare nuova linfa ad una economia sofferente, inclusi degli adeguamenti di bilancio coraggiosi che potrebbero aiutare a ristabilire la fiducia degli investitori (gli investimenti diretti esteri - IDE – sono crollati e gli investimenti di portafoglio sono in territorio negativo). Tuttavia, questa possibilità pare non sia destinata a concretizzarsi, in quanto il governo sembra puntare ad un accordo con limitata condizionalità e una sospensione dei rimborsi del debito al FMI fino al 2024, un obiettivo che potrebbe persino essere troppo ottimistico dato l’aggravamento della recessione e la crescente opposizione all’interno della coalizione Peronista nei confronti di un nuovo programma FMI. Detto ciò, il governo è sotto pressione finanziaria, in quanto la possibilità di ricorrere agli investitori privati ancora cauti e riluttanti potrebbe restare preclusa per qualche tempo. Sebbene sia il FMI sia l’Argentina abbiano interesse a stabilire un nuovo programma finanziario, l’esito finale resta incerto. Quel che è certo è che l’assenza di un qualunque accordo procrastinerebbe ulteriormente l’accesso al mercato, mentre un programma poco vincolante potrebbe offuscare le prospettive macroeconomiche con un persistente clima sfavorevole da parte degli investitori e finanze pubbliche traballanti, senza alcuna garanzia che non si verifichi un altro default nel più lungo termine.

Per quanto riguarda il sistema bancario, il grave rischio di prelievi in dollari USA (a livelli record dopo la crisi valutaria del 2018) è svanito grazie ai diversi controlli valutari. Il settore bancario, che parte da una posizione piuttosto solida ed è caratterizzato da una pressante dollarizzazione a causa della scarsa fiducia nel peso, è stato comunque danneggiato dal peggioramento della recessione economica e dall’aumento dei crediti deteriorati collegati alla pandemia da covid-19. Più si protrarrà la crisi, più le banche assisteranno all’indebolimento della propria posizione.

Debito estero ancora troppo elevato perché sia sostenibile nel lungo termine

Nel 2020 l’elevatissimo rischio finanziario dell’Argentina peggiorerà ulteriormente a seguito del PIL e delle esportazioni in caduta libera. Data la dura recessione in corso, il debito estero – che nel 2019 superava il 60% del PIL – aumenterà ulteriormente nel 2020 e sarà destinato a restare elevato negli anni a venire vista la probabile assenza di un coraggioso adeguamento di bilancio e di una crescita economica sostenuta. La recente ristrutturazione del debito pubblico commerciale non ha scalfito lo stock del debito estero – tre quarti dei quali pubblico – e una carenza cronica di entrate di parte corrente complicheranno la capacità da parte delle autorità di tenere a freno i rapporti del debito estero e di finanziarlo nel MLT. L’ingente debito estero di breve termine rappresenta la gran parte dello stock totale, e costituisce ancora un’altra debolezza. Data la persistente diffidenza degli investitori nei confronti del debito estero argentino, anche dopo la ristrutturazione, il differimento del debito attraverso i mercati non è (ancora) possibile. Quindi, oltre all’utilizzo delle riserve valutarie, i finanziamenti non potranno che provenire principalmente dai creditori multilaterali e bilaterali. La notevole riduzione (USD 38 biliardi) del servizio del debito tra il 2020 e il 2024 grazie alla ristrutturazione del debito permetterà all’Argentina di alleggerire la pressione sulla liquidità e di guadagnare tempo. Se inoltre il FMI accetterà di rinegoziare il debito dell’Argentina, la situazione della liquidità dovrebbe poter migliorare ulteriormente nell’arco di questo periodo. Tuttavia, a partire dal 2025 il servizio del debito subirà una impennata – a causa dello swap obbligazionario per posticipare le scadenze – e se nel frattempo non si sarà ripristinata appieno la fiducia dei mercati e le debolezze strutturali non saranno state gestite, l’Argentina si troverà nuovamente a fare i conti con una mancanza di finanziamenti.

Le riserve valutarie hanno seguìto una traiettoria negativa a causa del peso sopravvalutato, nonché del crollo della domanda globale e degli investimenti esteri, calando di quasi il 18% tra settembre 2019 e settembre 2020. Non sono sufficienti a coprire il debito estero di breve termine. La copertura delle importazioni potrebbe essere superiore ai 6 mesi solo grazie al forte calo delle importazioni. Tuttavia, fintanto che saranno usate per rimborsare il debito estero e difendere il peso e che il settore dell’export continua a soffrire, continueranno a essere sotto pressione. D’altro canto, mentre l’accordo valutario bilaterale con la Cina (USD 18 miliardi) è stato prorogato per altri 3 anni, le autorità si sforzeranno di tenere le riserve a livelli adeguati promuovendo ulteriormente la sostituzione delle importazioni e mantenendo in essere i controlli valutari sull’acquisto di beni importati.

Il rischio politico a MLT declassato a 7/7, e outlook negativo per il rating di rischio politico a BT

In uno scenario generale caratterizzato da ulteriore aumento dei rischi, Credendo ha deciso di declassare il rating del rischio politico a MLT dell’Argentina’, portandolo a 7/7 (da 6/7). Inoltre, l’outlook del rating di rischio politico di BT resta negativo (6/7) in un contesto di controlli valutari più stringenti e riserve valutarie in rapido calo.

Analista: Raphaël Cecchi – r.cecchi@credendo.com