Sri Lanka: Le risque politique à moyen et long termes se dégrade, passant de la catégorie 5/7 à 6/7

Grandes lignes

- Le niveau des finances publiques du Sri Lanka est passé de médiocre à insoutenable en raison de la crise de la Covid-19.

- Le risque d’un défaut de paiement de la dette souveraine est accru par les difficultés du pays à rembourser ses dettes dans un contexte où la roupie et les réserves de change subissent des pressions.

- Sans accès au marché, le pays verra sa dépendance financière vis-à-vis de la Chine augmenter.

- Un sauvetage financier du FMI et une restructuration de la dette pourraient être nécessaires.

- Credendo dégrade la classification du risque politique à moyen et long termes du Sri Lanka, qui passe de la catégorie 5/7 à 6/7.

Forces

Faiblesses

Chef d’État

Chef du gouvernement

Population

PIB par habitant

Groupe de revenus

Principaux produits d’exportation

Les finances publiques, talon d’Achille du Sri Lanka

Au cours des 30 dernières années, le déficit budgétaire et la dette publique du Sri Lanka ont atteint respectivement 6,8 % et 80 % du PIB en moyenne, tandis que les recettes publiques ont progressivement diminué, passant de moins de 18 % du PIB au début des années 1990 à 12,6 % en 2019. Tout au long de cette période, plusieurs programmes financiers du FMI – le dernier s’étant achevé à la mi-2020 – ont apporté de la stabilité plutôt que d’améliorer réellement la viabilité des finances publiques. Le choc provoqué par la Covid-19 a entraîné une forte détérioration de cette situation précaire : le ratio de la dette publique par rapport au PIB a franchi le seuil des 100 % (soit le troisième niveau le plus élevé en Asie) et devrait culminer à 107 % en 2023. Dans le même temps, les recettes publiques sont au plus bas, à moins de 10 % du PIB, avant de potentiellement remonter à 12 % du PIB dans les années à venir, ce qui souligne la faiblesse structurelle de la capacité du pays à générer des recettes. Par conséquent, le ratio de la dette publique par rapport aux recettes devrait se maintenir au-delà de 900 % tandis que le coût net des intérêts consommera 60 % des recettes jusqu’en 2024, soit le ratio le plus élevé au monde.

La situation est d’autant plus délicate qu’une part de la dette publique estimée à 45 % est extérieure, dans un contexte où la roupie sri-lankaise continue de subir des pressions dépréciatrices. En dépit de cet insoutenable tableau, l’administration Rajapaksa n’a jusqu’à présent annoncé aucun ajustement budgétaire significatif pour y remédier. Les autorités ne sont pas non plus favorables à la recherche d’un nouvel accord avec le FMI qui exigerait un assainissement budgétaire et entraverait la liberté du gouvernement en matière de politique budgétaire. Sur la base du « Cadre commun pour le traitement de la dette » du G20, le FMI pourrait en outre réclamer une restructuration de la dette (et/ou un soutien bilatéral exceptionnel) préalable à toute forme d’aide, car la dette publique du Sri Lanka semble insoutenable. À l’inverse, fin 2019, le nouveau gouvernement était rapidement revenu sur les mesures d’austérité budgétaire prises par le gouvernement précédent et avait mis en œuvre une politique budgétaire expansionniste dans le contexte de la pandémie de Covid-19.

En outre, les répercussions prolongées de la Covid-19, notamment au travers d’une troisième vague qui est plus grave que les précédentes et frappe le pays depuis avril, continueront de se faire sentir sur les recettes de la balance des transactions courantes (en particulier sur celles qui sont générées par l’important secteur du tourisme, sur lequel pèsent de nouvelles restrictions en matière de voyage) sur lesquelles le gouvernement compte pour améliorer les finances publiques et aider à répondre aux besoins de financement extérieur. Bien que Colombo, qui n’a jamais fait défaut sur sa dette extérieure, soit déterminée à préserver sa bonne réputation, les ratios de paiement de la dette (extérieure et publique) et des intérêts du pays ont atteint leur niveau le plus élevé depuis 1990. L’année dernière, Colombo avait demandé la suspension de sa dette envers la Chine et l’Inde mais cela n’avait rien donné. La Chine pourrait plutôt préférer accorder de nouveaux prêts ou, si nécessaire, saisir certains actifs de l’État.

Le risque de défaut de la dette souveraine à la hausse

Si les banques locales financent temporairement le déficit budgétaire et si l’on suppose que les arriérés éventuels seraient probablement d’abord intérieurs, il n’en reste pas moins que le gouvernement pourrait finalement devoir faire appel au FMI en dernier recours. Toutefois, il est peu probable que ce scénario se concrétise dans un avenir très proche. En effet, l’année dernière, en vue de lutter contre la pandémie, les autorités avaient introduit une demande de soutien financier d’urgence auprès du FMI, demande qui avait été abandonnée en raison d’un désaccord sur les engagements politiques demandés. À court terme et sans accès au marché, le Sri Lanka s’appuiera essentiellement sur un soutien financier bilatéral apporté en premier lieu par la Chine (par le biais de nouveaux prêts et d’échanges de devises sur trois ans d’un montant équivalent à 1,5 milliard d’USD conclus en mars dernier) mais également par l’Inde. Le Sri Lanka utilisera en outre ses réserves de change pour honorer les obligations liées à sa dette extérieure et financer le déficit de la balance des transactions courantes (qui devrait augmenter jusqu’à atteindre 2,3 % du PIB cette année avant de se réduire progressivement). En optant pour l’accumulation de la dette plutôt que pour la consolidation budgétaire, le Sri Lanka s’expose à plusieurs risques : dégradation des finances publiques (avec une part extérieure potentiellement supérieure à la part intérieure), aggravation de la spirale d’endettement et augmentation de la dépendance financière vis-à-vis de la Chine. En 2019, environ 10 % de la dette publique extérieure était due à la Chine, part qui va sans nul doute augmenter.

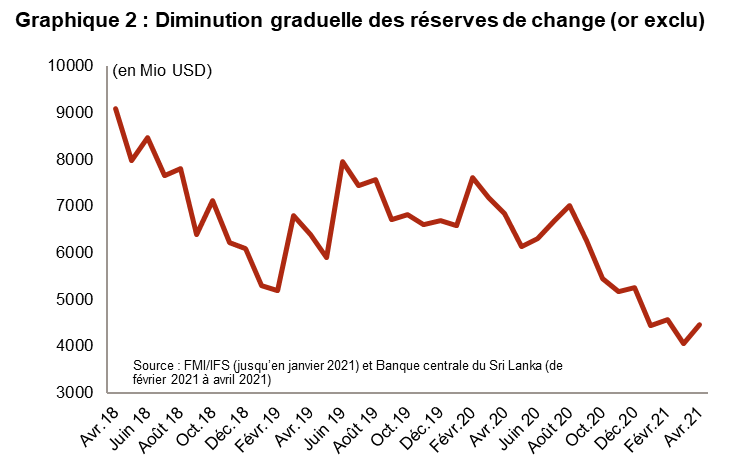

Choisir d’utiliser des réserves de change brutes est également une stratégie risquée. L’année dernière, les réserves avaient chuté de 21,4 % et, de janvier à avril à 2021, elles ont diminué de 15 % supplémentaires. Celles-ci couvrent environ deux mois d’importations (leur niveau le plus bas depuis 2008) et à peine environ la moitié de la dette extérieure à court terme. Le prêt supplémentaire de 500 millions d’USD accordé par la Chine en mars a amélioré la situation des liquidités à court terme. Toutefois, la situation reste précaire étant donné que le Sri Lanka n’a pas accès aux marchés des capitaux financiers.

L’incertitude continue de planer sur les perspectives économiques. Dans ses prévisions d’avril, le FMI s’attendait à un rebond de la croissance du PIB réel de 4 % en 2021 après une contraction de 3,6 % en 2020. Toutefois, ces chiffres pourraient être revus à la baisse en raison de la vague de Covid-19 qui, depuis le printemps, frappe le pays plus sévèrement que les vagues précédentes, et compte tenu de la lenteur du déploiement de la vaccination. Les répercussions prolongées de la pandémie continueront de peser sur les exportations et sur la reprise de l’important secteur du tourisme, qui pourrait également souffrir de la catastrophe environnementale récemment causée par le naufrage d’un pétrolier. De plus, compte tenu des faibles entrées de capitaux et des importants remboursements d’obligations souveraines planifiés, les liquidités extérieures resteront probablement sous pression au-delà de 2021. Dans les années à venir, leur niveau devrait rester inférieur au service de la dette extérieure attendu (estimé à près de 30 milliards d’USD en 2021-2025). Par conséquent, afin de soutenir les réserves de change, les autorités pourraient recourir à d’autres méthodes, comme le renforcement des restrictions à l’importation, et pourraient même imposer des contrôles de capitaux avant de finalement appeler le FMI à la rescousse. La morosité des finances publiques, la forte détérioration des ratios de la dette extérieure et de la dette publique et les difficultés attendues en matière de remboursement de la dette extérieure, dans un contexte d’érosion des liquidités, ont accru les risques politiques à moyen et long termes du Sri Lanka et conduit Credendo à revoir sa classification à la baisse, le faisant passer de la catégorie 5/7 à la catégorie 6/7. La classification de prime de l’OCDE a également été revue, passant de 6/7 à 7/7 au début du mois de juillet.

Analyste : Raphaël Cecchi – r.cecchi@credendo.com